digitalbank.id – PENGGUNAAN TEKNOLOGI DI sektor perbankan khususnya artificial intellingence (AI) dan machine learning (ML) dewasa ini sangat marak dan masif apalagi karena bank-bank tradisional sedang ramai bertransformasi menjadi menuju bank digital. Namun penerapan teknlologi ini bukan tanpa risiko. Pengelola bank harus cermat dan berhati-hati dalam menerapkannya.

Peringatan ini wanti-wanti disampaikan Dr. Dhani Gunawan Idat, S.H., M.B.A, Kepala OJK Regional 1 DKI Jakarta dan Banten pada diskusi virtual Outlook Keuangan dan Perbankan 2022 : Peluang dan Tantangan Di Regional DKI Jakarta dan Banten, pekan ini di Jakarta. “Sedikitkanya ada 6 risiko peggunaan AI dan ML di sektor perbankan yang perlu diwaspadai,” ujarnya.

Risiko pertama, terdapat kekhawatiran atas transparansi, pertanggunggjawaban, dan interpretasi dari model yang dihasilkan oleh AI/ML. Bank harus melakukan pemantauan data dan model AI/ML dengan lebih seksama.

Kedua adalah kualitas hasil AI/ML sangat bergantung pada kualitas, integritas, relevansi, dan kewajaran data yang digunakan, baik structured maupun unstructured data.

Masih menurut Dhani, risiko ketiga penggunaan AI dan ML adalah masalah etika dan bias. Risiko perlakuan yang tidak adil sebagai hasil dari penggunaan data yang bias dan adanya tantangan untuk memastikan penggunaan tools AI/ML sesuai dengan etika.

Berikutnya yang keempat adalah diperlukan peningkatan tata kelola oleh bank serta peningkatan kapasitas pengembang serta manajemen dan SDM Bank terhadap teknologi AI/ML. Ini sekaligus tantangan bagi pengelola bank karena terbatasnya SDM yang mumpuni di bidang AI dan ML.

Risiko kelima adalah masalah pihak ketiga (third party risk). Ketergantungan Bank terhadap pihak ketiga (pengembang AI/ML) dan tanggung jawab untuk pengelolaan risiko pihak ketiga yang lebih kompleks mengingat penggunaan teknologi yang lebih advanced.

Adapun yang terakhir yang diingatkan Dhani, adalah masalah technology risk management. Penggunaan AI/ML yang banyak melibatkan jasa cloud, teknologi, dan pertukaran data serta perkembangan teknologi AI/ML yang dinamis dapat menimbulkan titik kerentanan bank terhadap risiko siber. “Di sinilah bank-bank harus cermat mengantisipasi segala risiko ini,” tegas Dhani.

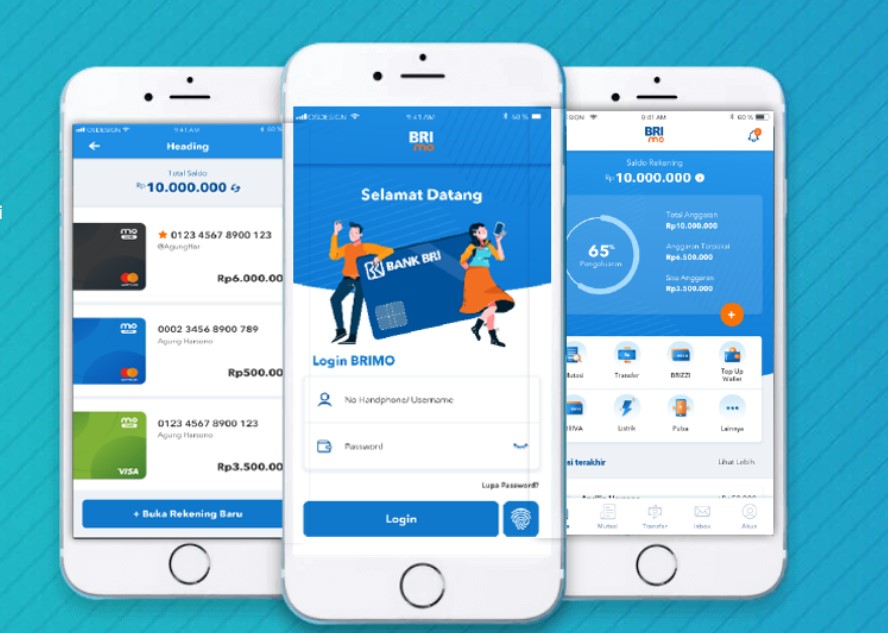

Risiko siber ini juga disinggung oleh pakar Transformasi Bank Digital Indonesia, Bayu Prawira Hie. Menurut dia, ada bank yang memiliki beberapa aplikasi yang berbeda. Aplikasi tabungan, investasi atau pinjaman. Bayu menilai, bank yang memiliki lebih dari satu aplikasi untuk nasabahnya, dapat dipastikan bank ini tidak memiliki pengelolaan (governance) yang baik. “Betapa bahaya bila sebuah bank punya lebih dari satu aplikasi. Ini membuka celah peretasan data nasabah karena bisa jadi masuk ke aplikasi gadungan yang dibuat hacker,” tegasnya. Begitulah, teknologi canggih sangat membutuhkan pula langkah dan strategi yang cermat. (SAF)